Selección adversa: cuando el mercado se llena de malos riesgos y nadie sabe por qué

Uno de los errores más frecuentes al analizar fallas de mercado es creer que los problemas surgen después de que se firma un contrato. En realidad, muchas de las ineficiencias más persistentes aparecen antes de que ocurra la transacción. A esto la economía lo llama selección adversa.

La idea es simple, pero poderosa:

cuando una de las partes en una transacción tiene mejor información que la otra sobre calidad, riesgo o comportamiento futuro, el mercado comienza a atraer, de manera sistemática, a los peores tipos. No por mala intención, sino por incentivos.

El resultado no es solo injusticia: es ineficiencia económica.

Qué es la selección adversa

La selección adversa ocurre cuando:

una parte conoce mejor su riesgo o calidad real,

la otra no puede distinguirla antes de firmar,

y los precios o condiciones se fijan en promedio.

Ese precio promedio expulsa a los buenos y atrae a los malos. Con el tiempo, el mercado se degrada.

No es un problema de ética. Es un problema de información mal distribuida.

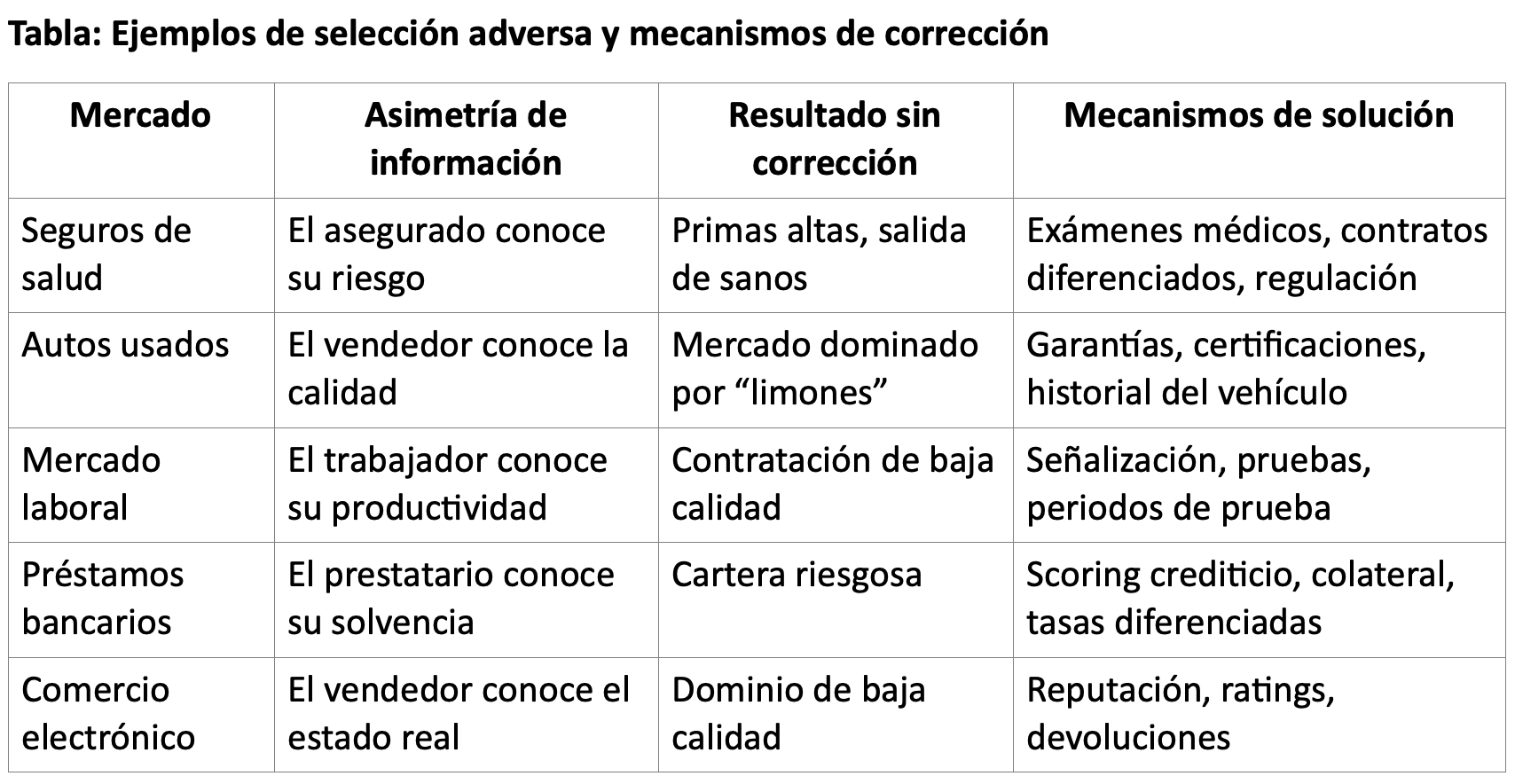

Ejemplos clásicos y que siguen más vigentes que nunca

Seguros de salud y de vida

Las personas con enfermedades preexistentes o mayor riesgo saben más sobre su estado que la aseguradora. Si todos pagan una prima promedio, los individuos saludables se retiran (porque es caro para ellos) y quedan los de mayor riesgo. La aseguradora sube primas, y el círculo se agrava.

Este fenómeno explica por qué los mercados de seguros sin mecanismos de corrección colapsan o se vuelven prohibitivos.

Automóviles usados: el mercado de los “limones”

El vendedor conoce los defectos ocultos del vehículo. El comprador no. Ante la duda, ofrece un precio bajo. Los dueños de autos buenos se retiran del mercado. Quedan los autos malos. El mercado se llena de “limones”.

Este ejemplo, lejos de ser antiguo, explica buena parte del comercio informal y de segunda mano hoy.

Mercado laboral

Los candidatos conocen mejor su verdadera productividad, disciplina y ética que el empleador. Si la empresa ofrece un salario promedio, los trabajadores de alto rendimiento pueden no aceptar. Los de menor productividad sí. El resultado: contratación adversa.

Esto explica por qué muchas organizaciones sienten que contratan mal incluso siguiendo procesos formales.

Préstamos bancarios

Los prestatarios más riesgosos tienen mayor incentivo para endeudarse. Si el banco no puede diferenciar bien el riesgo, sube tasas. Los buenos clientes se retiran. La cartera empeora.

No es casualidad que los ciclos de crédito estén tan ligados a crisis financieras.

Comercio electrónico y plataformas digitales

En plataformas de segunda mano, los vendedores pueden exagerar calidad u ocultar defectos. Si el comprador no puede verificar, paga menos. Los productos buenos desaparecen y los malos dominan.

Esto demuestra que la selección adversa no desapareció con la digitalización; solo cambió de forma.

Las soluciones no son prohibiciones, son mecanismos

La selección adversa no se elimina con controles de precios ni con discursos morales. Se corrige con diseño institucional inteligente. Hay tres grandes familias de soluciones:

1. Señalización

La parte informada envía señales creíbles y costosas de imitar.

Ejemplos:

Garantías extendidas (como las de Kia) para demostrar calidad.

Certificaciones profesionales.

Títulos académicos relevantes (no todos).

La clave es que la señal sea más barata para los buenos que para los malos.

2. Screening (filtrado)

La parte menos informada diseña mecanismos para revelar información.

Ejemplos:

Exámenes médicos en seguros.

Entrevistas técnicas y pruebas laborales.

Historial crediticio.

No es discriminación: es reducción de incertidumbre.

3. Reputación y repetición

En mercados donde las transacciones se repiten, la reputación se vuelve un activo.

Ejemplos:

Sistemas de rating en plataformas digitales.

Historial público de comportamiento.

Penalizaciones por mala conducta.

La reputación convierte el corto plazo en largo plazo.

El error frecuente en política pública

Muchos gobiernos reaccionan a la selección adversa con:

controles,

prohibiciones,

subsidios mal focalizados.

El resultado suele ser peor.

Cuando no se corrige la información, el problema reaparece por otra vía.

La pregunta correcta no es:

¿cómo protegemos a los vulnerables?

Sino: ¿cómo hacemos visible la información que hoy está oculta?

El mensaje de fondo

La selección adversa nos enseña algo incómodo pero fundamental:

los mercados no fallan porque las personas sean malas, sino porque responden racionalmente a incentivos mal diseñados.

Cuando la información está mal distribuida, incluso las buenas intenciones producen malos resultados.

Corregir la selección adversa no es ir contra el mercado. Es hacerlo funcionar mejor. Y en un mundo cada vez más digital, complejo y asimétrico, entender esto no es un lujo académico. Es una necesidad práctica.